Относительная стабильность курса гривни и снижение суммы отчислений в резервы привело к тому, что прибыль украинских банков в первом квартале этого года составила 4,1 млрд грн по банковской системе (из расчета, что на 90 работающих банков убыток получен на 1,3 млрд грн, а прибыль — 5,4 млрд грн). Население стало активнее нести деньги в финучреждения на хранение, ставки по вкладам снизились, у банков появилось больше денег, и они стали щедрее предлагать кредиты, особенно способные принести банку быструю и наиболее высокую прибыль.

Больше всего оживилось потребительское кредитование (кредиты наличными и кредитные карты). У долгосрочного кредитования для физлиц (автокредитования, ипотеки) тоже отмечаются подвижки, но с выдачей таких займов банки все еще осторожничают: постепенное снижение доли проблемных кредитов в портфелях банков уже началось, хоть и доля проблемных займов и просроченной задолженности все еще остается высокой.

Эксперты банковского рынка рассказали “Сегодня”, как обстоят дела с разными видами кредитования и чего ожидать украинцам в ближайшее время.

КРЕДИТКИ И КЕШ БАНКИ ДАЮТ С ОПАСКОЙ

Несмотря на то, что финучреждения активно рекламируют кредитование, по факту потребительские займы они выдают сдержанно, особенно когда дело касается наличных. “Из запрашиваемых 200 тыс. грн, скорей всего, одобрят половину, а то и вовсе откажут. Чтобы получить эту сумму, нужно устраивать банк по всему набору параметров для согласования суммы (зависит от возраста, семейного положения, кредитной истории, стажа работы, уровня официальной зарплаты и т. п.). Получают “максималку” считаные клиенты, а вероятность получить выше у тех, у кого в банке зарплатный проект”, — рассказали в колл-центре ПУМБа.

Для “зарплатников” и ставки по наличным займам в среднем на 4—5% ниже, чем для других клиентов. В том же ПУМБ ставка по кредитам для корпоративных клиентов составляет 14%, а для частных физлиц — 19% годовых. Начальник отдела агентских продаж потребительских кредитов “Укрсоцбанка” Ирина Козачук добавляет: на сегодняшний день украинцы достаточно закредитованы, и некоторые банки могут отказать клиенту, если он уже выплачивает одновременно 2—3 кредита. И претендовать на следующий займ он сможет, когда погасит один из них.

Получить кредитную карту проще, но сумма займа по ней невелика — до 50 тыс. грн. Но все равно сначала вам нужно будет завоевать доверие банка, а потом выиграть битву за сумму на кредитке (стартует обычно с 7—10 тысяч).

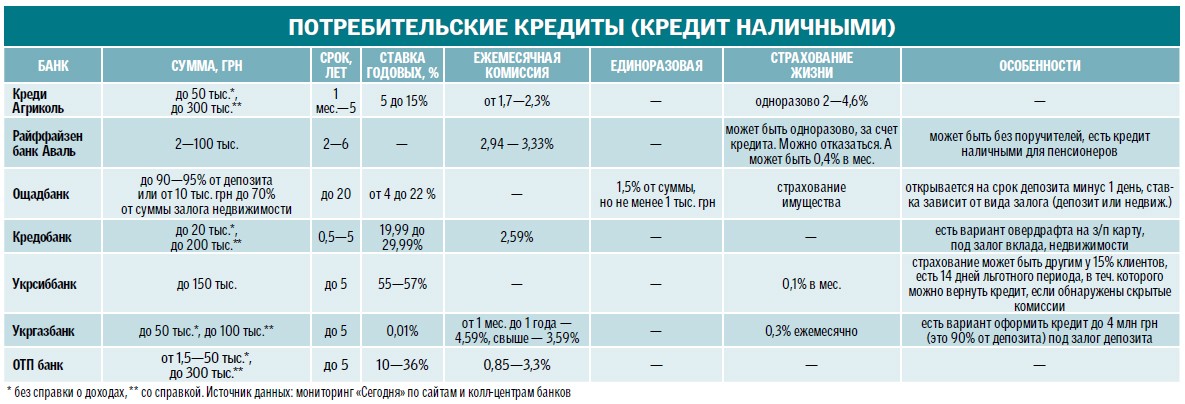

СТАВКИ. Что касается годовых процентных ставок на кеш-кредиты, то коммерческие банки готовы выдавать до 30—50 тыс. грн под 15—25% годовых. Свыше 50—100 тыс. грн — ставка может быть выше, 35—40%, так как банки закладывают в нее свои риски.

“Выдача потребительских кредитов наличными продолжается по ставкам, с учетом рисков невозврата этих кредитов, а он все еще высок”, — говорит Ирина Козачук.

Со ставками по кредитным картам ситуация иная: ставки там еще выше (доходят до 50%), но постепенно они снижаются. Банки поясняют: ставки по депозитам для физлиц в гривне за пять месяцев 2017 года снизились до 14,4—16% годовых (с 17,5—18%).

“Стабилизация экономики и снижение стоимости ресурсов повлекли за собой корректировки процентных ставок по всем кредитам. Поэтому мы прогнозируем рост рынка в 2017 году по всем кредитным продуктам”, — отметил заместитель председателя правления, директор по вопросам потребительского кредитования UKRSIBBANK BNP Paribas Group Владимир Радин.

ЗА ЧЕСТНОСТЬ. Вскоре банки могут почувствовать кратковременное охлаждение со стороны потенциальных заемщиков из-за того, что с 10 июня 2017 года вступят в силу новые изменения в ЗУ “О потребительском кредитовании”. Согласно им, будет запрещена реклама 0% кредитов и кредитов без документального подтверждения финансового состояния заемщика. Также банки обязали информировать потребителя об эффективной, а не номинальной процентной ставке. Хотя некоторых финансовые аналитики не видят проблем.

“Население смотрит не на ставку, а на то, сколько потом придется платить в месяц, и сравнивает это со своей з/п. В крайнем случае клиента предупредят, чтобы ставке не пугался, и объяснят, сколько будет ежемесячный платеж”, — считает главный финансовый аналитик РА “Эксперт-Рейтинг” Виталий Шапран.

В АВТОКРЕДИТОВАНИИ НАМЕЧАЕТСЯ ПРОГРЕСС

Автокредиты в Украине сейчас выдают всего чуть более десятка банков — под немаленькие 18—26% годовых и с увесистым первоначальным взносом — в 30—50% от стоимости. Но, как уверяют в финучреждениях, украинцы все равно звонят и активно интересуются займами. “На рынке сформировался отложенный спрос на покупку/обновление автомобиля. И сейчас он начинает понемногу разворачиваться”, — считают в колл-центре банка “Глобус”.

Тем не менее после консультаций с банковскими специалистами кредит берут далеко не все, так как требования жесткие, а заемщика проверяют “до седьмого колена”. Отдельные банки, чтобы облегчить жизнь заемщику, стараются разрабатывать специальные партнерские программы с автодилерами и автосалонами: такие учреждения выдают в месяц даже по 100 кредитов на покупку авто.

Но в целом, как поясняют в банках, они вернутся на рынок автокредитования, когда появится больше надежных клиентов, готовых эти кредиты брать, и, что еще важнее — вовремя отдавать. Ведь в последние годы с такими клиентами у банков были проблемы.

“Еще два года назад, во время последнего кризиса, когда все было нестабильно и люди попросту не знали, чего ожидать от завтрашнего дня, клиентов на автокредиты не было. А потребители если и брали кредиты, то скорее из-за нехватки средств — одалживали деньги до зарплаты или на какие-то насущные потребности. Очень редко люди решались на кредиты, которые можно было бы рассматривать как инвестиции: купить авто или квартиру, сделать ремонт, улучшить уровень энергоэффективности своего жилища. Сегодня такие клиенты появляются. И как ответ на их появление и спрос с их стороны банки начинают активнее кредитовать, разрабатывают различные программы и предложения”, — объясняет член правления АО “ОТП Банк” Владимир Мудрый.

По словам банкиров, немаловажным условием для возобновления кредитования в полном объеме является возрастающее или возвращающееся доверие к банкам и системе в целом, незначительный, но все же рост ВВП, и укрепление экономической ситуации. Процесс “становления клиента” и процесс возобновления доверия банков тесно взаимосвязаны, и сейчас финучреждения находятся только в начале обоих процессов.

“Чтобы предложить клиенту подходящий кредитный продукт, мы постоянно ищем возможности — как внутри банка, так и у партнеров. Последние, кстати, часто самые выгодные. Например, мы предлагаем кредит на автомобиль известной марки с гибкой системой процентных ставок от 0,01% без дополнительных комиссий. Сейчас активные переговоры ведутся и с другими автодилерами”, — уточняет Владимир Мудрый.

Но если программ кредитования и станет больше, то ставок это не коснется: все наши спикеры отмечают, что в ближайшее время тотального обвала ставок на автокредиты ждать не стоит.

ЗАЕМЩИКИ ЛЮБЯТ, КОГДА ИДЕТ ВОЗВРАТ

Чтобы стимулировать клиентов брать кредиты, банки активно рекламируют для них кредитные “плюшки”. В том или ином виде они есть практически по каждому виду кредитования. По картам самые распространенные вознаграждения — отчисления на бонусный счет в некоторых партнерских точках продаж (аптеки, торговые центры/сети, автозаправки и т. д.) с последующей возможностью использовать заработанное. Также практикуются всевозможные розыгрыши дорогостоящих подарков для клиентов, которые совершают движения по кредитке на определенную сумму в определенный период.

“Мне такие бонусы приятны и удобны. Я рассчитываюсь кредиткой, получаю деньги на бонусный счет, а по самой кредитке переплаты не допускаю — погашаю ее или сразу же, или во время льготного периода, в который проценты не насчитываются. Иногда, когда надо родственникам купить лекарства, могу за ними специально пойти в аптеку, чтобы кредиткой расплатиться. Заработанные пару сотен гривен в месяц трачу на себя и угощения для тех, кому что-то покупала”, — рассказывает киевлянка Мария Потапова.

В ДОВЕСОК ИЛИ СЮРПРИЗОМ. По долгосрочным кредитам (ипотеке, автокредитам) тоже предлагают заманчивые условия, но, как правило, получить что-то удается реже, кроме тех случаев, когда обещается что-либо за сам факт оформления займа. Чаще всего это временно сниженная годовая процентная ставка и розыгрыш призов среди тех клиентов, которые оформляют кредит в установленный банком акционный месяц (это может быть путешествие, скидка в магазине и т.д.).

“Еще не выигрывала по подобным акциям ни разу, но в розыгрышах обязательно участвую”, — говорит Нелли Решетиловская из Одессы.

Подарки. Стимулируют спрос и приятны тем, кто тратит деньги

ЖИЛЬЕ: СТАВКИ “КУСАЮТСЯ”

Более чем 400 тыс. украинских семей, по данным Госстата, приходится арендовать жилье. Ведь накопить на свои метры даже со средней зарплатой сложно, не говоря уже о том, если она ниже. Казалось бы, для многих выход — ипотека, но на сегодняшний день взять деньги можно не менее чем под 20—26%, да и то — такие займы предлагают лишь несколько банков.

Предлагают рассрочки и застройщики: у них проценты ниже, в районе 10% годовых, но дают они деньги на ограниченное количество лет — чаще всего до сдачи дома, что неприемлемо для большинства украинцев. Банки в этом плане для народа выгоднее — они дают ипотеку на срок до 20 лет.

Но требования к клиентам очень жесткие: нужно иметь стабильный и высокий заработок, возможность предоставить авто или уже имеющееся жилье как залог и т. п.

“По кредиту на приобретение недвижимости с предоставлением ее в ипотеку минимальный аванс — от 30% (при условии предоставления дополнительного обеспечения может быть уменьшен до 10%).

Процентная ставка — фиксированная на весь срок пользования кредитом и составляет на сегодняшний день от 22% годовых, для зарплатных клиентов — на 0,5% ниже, и 21% — для заемщиков, которые кредитуются в рамках партнерской программы с застройщиком. Также мы предлагаем ипотечные кредиты для внутренне перемещенных лиц с более лояльными условиями: ставка — 20% годовых, максимальный срок пользования кредитом — до 30 лет, аванс — от 10%”, — рассказывает директор департамента розничного бизнеса “Ощадбанка” Валерия Малахова.

В принципе, приблизительно в таких условиях и с такими ставками работают все банки, дающие ипотеку — ведь риски, что ситуация в стране ухудшится и займы перестанут возвращать, по их пояснениям, все еще очень высоки. “Эти риски приходится закладывать в стоимость кредитования”, — подтверждают и в Институте финансового контролинга КНЭУ.

НА БУДУЩЕЕ. Относительно годовых ставок банкиры сохраняют осторожный оптимизм. “Начало 2017 года сопровождалось снижением ставок по рынку, и на наш взгляд, эта тенденция продлится в течение года. Соответственно, из-за удешевления ожидается приток новых клиентов, и дальнейшее оживление на рынке кредитования. До конца года, по нашим прикидкам, возможно снижение ставок от 2 до 4% — в зависимости от уровня инфляции и макроэкономической стабильности”, — отметила Валерия Малахова.

На ипотеку. Ожидают снижение ставок и оживление спроса

Автор: Юлия Полехина

Источник: “Сегодня”