Как мы и прогнозировали, особых неожиданностей июль не преподнес.

Средние цены предложений в большинстве сегментов продолжали плавно снижаться. Средние размеры уступок продавцов остались примерно на том же уровне.

По сравнению с предыдущими месяцами, количество объектов в нашей базе данных существенно снизилось. На этом фоне стали более заметны колебания числа предложений как по городу в целом, так и в отдельных сегментах рынка. Если 03.06.2016 в доверительный интервал нашей базы данных попало 18006 объектов, то 01.07.2016 их было 14440, а 29.07.2016 их было 15172 (снижение в июне почти на 20% и прирост в июле на 5,1%).

Деловая активность на вторичном рынке в июле заметно снизилась , что было вполне ожидаемо. К тем сдерживающим факторам, которые мы обсуждали в предыдущих обзорах, добавились жара, период летних отпусков и традиционный массовый выезд горожан на дачи и в сельскую местность. Сделок было примерно столько же, как и в марте, когда рынок пребывал в сонном состоянии. Основной (весьма умеренный) спрос сосредоточился в двух сегментах рынка: в сегменте наиболее дешевого морально и физически устаревшего жилья, а также в сегменте новостроек. В остальных сегментах вторичного рынка сделок, мягко говоря, немного.

На первичном рынке деловая активность заметно выше. Спрос есть на многие типы квартир, начиная от 22-метровых на окраинах города, до просторных апартаментов в престижных районах. Есть спрос и на новостройки за чертой города, а также в городах-спутниках. Другое дело, что спрос везде очень неравномерный.

Расслоение новостроек и застройщиков в последнее время заметно выросло. Скандал вокруг Войцеховского плавно уходит на второй план. Решительных и прозрачных ответов от власти на вопрос, что будет дальше с проектами УКО-групп, нет. Первичный рынок не стал более прозрачным, хотя городские власти сформировали электронный реестр новостроек , и потенциальные инвесторы теперь могут уточнить законность статуса любой новостройки – обновляется он весьма медленно.

Сегодня в СМИ формируется негативная волна в сторону застройщиков – мол, все строят с нарушениями. Возможно, эта волна формируется не без участия УКО-групп. Хотим отметить, что нельзя ровнять всех под одну гребенку и говорить, что все теперь строят нарушая закон. Это не соответствует действительности. На самом деле ничего не изменилось. Реальную достоверную информацию о надежности застройщиков можно найти исключительно на форумах инвесторов .

И хотя до цивилизованного первичного рынка недвижимости еще очень далеко, тем не менее, положительные сдвиги очевидны. В целом ряде благополучных новостроек продажи идут достаточно активно. Что же касается проблемных строек, то там продажи застопорились; зачастую не помогают даже демпинговые цены и агрессивная реклама.

Что касается покупателей, то говорить о том, что они отныне побегут на вторичный рынок, где стабильно и надежно, абсурдно. Так же как и глупо заявлять, что на фоне скандала на первичном рынке, цены на вторичном рынке пойдут вверх.

Наиболее важные события и процессы

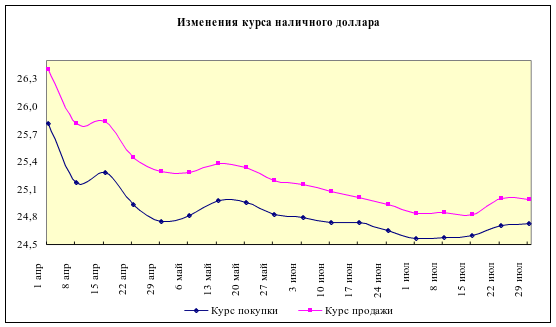

Изменения курсов валют

В июле проседание курса наличного доллара сменилось сначала стабилизаций, а затем и небольшим ростом (что хорошо видно на приведенном ниже графике).

Инверсия, в общем-то, небольшая, и сама по себе на покупательной способности населения практически не сказалась. Тут важно другое.

Изменился тренд, и это породило соответствующие выводы и ожидания. Затихшие несколько месяцев назад дискуссии о возможном будущем ослаблении национальной валюты, вновь появились на интернет-форумах . Мол, что произойдет на рынке недвижимости, если через несколько месяцев курс доллара возрастет до 27 грн , как это было в феврале-марте этого года? А что будет, если он превысит и эту отметку?

Для экономики страны ничего хорошего, скорее всего, не будет. Но для первичного рынка недвижимости вполне возможны определенные плюсы. Предыдущий опыт показывает, что в случае заметного ослабления гривны, многие наши соотечественники закрывают депозитные счета в национальной валюте и несут свои накопления на первичный рынок жилья. При этом активность на вторичном рынке недвижимости, как правило, снижается, а размеры уступок продавцов увеличиваются.

Процессы реформирования банковской сферы

Состояние отечественной банковской сферы остается очень сложным. Тем не менее, позитивные сдвиги налицо. И дело не только в замедлении инфляции и ликвидации банков с низким уровнем платежеспособности или причастных к созданию различных коррупционных схем. Важно то, что в последнее время НБУ опубликовал сразу несколько своих отчетов и аналитических исследований , в том числе «Отчет о финансовой стабильности», «Инфляционный отчет», а также «Опрос об условиях кредитования ».

Вполне допускаем, что сделал это Нацбанк под давлением МВФ и отечественных правоохранительных структур. Но факт остается фактом: если еще недавно банкиры старались не выпячивать проблемы, то сейчас их достаточно честно описывают, анализируют многочисленные риски, включая:

– макроэкономические риски;

– риски фискального характера;

– риски реального сектора;

– риски рынка недвижимости;

– риски домохозяйств;

– кредитные риски;

– юридические риски.

Наиболее рисковые секторы экономики – недвижимость, коммунальные услуги и машиностроение.

В отчетах приведены также соответствующие выводы и рекомендации. Возможно, некоторые из них несколько поверхностны. Но не будет спешить с критикой. Проблем в экономике слишком много, и каждая из них требует глубокого всестороннего анализа. Так НБУ и не скрывает, что рассчитывает на деловые контакты с аналитиками банков и иных коммерческих структур, проводит соответствующие опросы. Вот только не совсем понятна роль профильных министерств и ведомств в проведении подобных аналитических исследований.

Поводом для подобных сомнений послужило отсутствие официальной достоверной статистики количества сделок на рынке недвижимости. Вместо того чтобы запросить официальные данные Минюста, в реестрах которого фиксируются все договора перехода прав собственности на недвижимость, составители отчетов использовали данные о сделках одной из коммерческих структур. При этом, судя по отчету, даже не позаботились выяснить, откуда эти данные взяты и насколько соответствуют действительности. Не позаботились пояснить, почему соответствующие подразделения Минюста не публикуют ежемесячных (или хотя бы ежеквартальных) статистических данных о количестве сделок на рынке недвижимости. Ведь эта информация важна для банковской системы, состояние которой в значительной степени зависит от погашения задолженностей по ипотечным кредитам.

Изменение общих сумм ипотечных кредитов и кредитов, выданных банками домашним хозяйствам на приобретение, строительство и реконструкцию недвижимости, приведены на диаграмме (при ее построении мы использовали официальные данные НБУ)

Если верить официальной статистике, суммы задолженностей по этим кредитам постепенно снижаются. И это притом, что основная часть этих кредитов до сих пор в иностранных валютах.

Например, по состоянию на конец июня 2016 года из общей суммы кредитов домашним хозяйствам на приобретение, строительство и реконструкцию недвижимости в размере 61561 млн. грн, лишь 11060 млн грн (или примерно 18%) – это кредиты в гривнах. Остальные в иностранных валютах. Немногим лучше пропорция по ипотечным кредитам. Из общей суммы ипотечных кредитов домашним хозяйствам в размере 62458 млн. грн, 14773 млн грн (или примерно 23,7%) – кредиты в гривнах. Остальное – в иностранных валютах.

Очень высокая валютная составляющая в значительной степени предопределяет колебания кривых кредитов на графиках (меняются курсы валют – меняется и задолженность при пересчете в гривны). Но это далеко не единственная причина. Насколько мы можем судить, подобные колебания сумм кредитов во многом обусловлены решениями НБУ о ликвидации целого ряда банков. В этих случаях информация о задолженностях нередко поступает в НБУ с запаздыванием, и это отражается на текущей статистике.

Что же касается перспектив возобновления кредитования, то тут прогнозы НБУ весьма сдержанные. В отчете НБУ говорится об «исторически высоком уровне ликвидности банковского сектора» (то есть о том, что свободных денег в банках достаточно много и они должны работать). Но при этом подчеркивается, что процесс возобновления кредитования будет медленным.

Основные причины: низкий уровень защиты прав кредиторов, а также крайне высокий уровень кредитных задолженностей бизнеса на фоне сокращения доходов в кризисный период.

По прогнозам НБУ, в 2016 году кредиты домашним хозяйствам снизятся на 2-3%. Одновременно выражается надежда, что в 2017 году возобновится рост кредитования. И произойдет это в результате снижения стоимости кредитных ресурсов на фоне замедления темпов инфляции.

Свои выводы и прогнозы Нацбанк подкрепляет практическими действиями. В частности, в июле он снизил учетную ставку с 16,5% до 15,5% (и это уже четвертое снижение за год). На практике снижение учетной ставки означает соответствующее снижение банковских процентов по депозитам и кредитам. Если отечественная банковская система продолжит двигаться в этом направлении, то со временем кредиты станут доступными для предприятий реального сектора экономики. А это окажет положительное влияние на экономику в целом и рынок недвижимости в частности.

Борьба за киевские энергетические компании и тепловые сети

На рынке электроэнергетики в очередной раз обострилась конкурентная борьба. С точки зрения рыночной экономики, конкуренция – это двигатель прогресса, снижения цен, повышения качества… Но это при условии, что конкурентная борьба ведется открыто и цивилизовано. А такое бывает далеко не всегда даже в развитых странах. У государства и общества (в лице профсоюзов, избирателей, СМИ и т.д.) есть свои интересы, которые лишь отчасти связаны с экономикой. В результате явно или неявно вводятся преференции одним производителям и ограничения другим.

В условиях теневой экономики и массовой коррупции, конкурентная борьба зачастую приобретает совершенно дикие формы, основанные на неправомерных судебных решениях, рейдерских захватах, откатах, криминальных разборках и т.д. С приходом новых должностных лиц подобная «конкурентная борьба» нередко обостряется; попытки навести порядок, трансформируются в попытки перераспределить бизнес и денежные потоки в свою пользу.

Похоже, нечто похожее сейчас происходит в энергетической сфере. В частности, по словам мэра Киева Владимира Кличко, в разгар подготовки к отопительному сезону заблокированы счета 104 энергетических компаний, включая Киевэнерго. В результате не хватает средств для замены и ремонта труб, установки счетчиков, проведения аварийных ремонтных работ.

Формальная причина – огромные долги «Киевэнерго» компании «Энергорынок» и НАК «Нафтогаз». При этом, по словам директора по правовому обеспечению Киевэнерго Ольги Иевлевой, долг государства перед «Киевэнерго» в несколько раз больше, чем долги «Киевэнерго» перед «Нафтогазом». Другими словами, данная проблема носит не только экономический, но и политический характер.

То, что в свое время, контрольный пакет акций «Киевэнерго» выкупила (практически без торгов) компания DTEK Holdings Ltd Рината Ахметова, вовсе не означает, что сейчас необходимо ее банкротить и вновь срочно перераспределять собственность. А такое стремление явно проглядывается в попытках киевских властей демонополизировать тепловой рынок Киева, создав коммунальное предприятие «Киевтеплоэнерго».

Производство и распределение тепловой энергии – эта не та сфера, которую можно коренным образом перестроить за одно лето. Через 2-3 месяца придут холода, и обитатели холодных квартир вполне могут ворваться в кабинеты чиновников со своими проблемами и требованиями. Вот тогда мало не покажется никому.

Статистика цен предложений вторичного рынка жилья Киева

Основные ценовые показатели вторичного рынка жилья Киева, полученные при статистическом анализе нашей актуальной базы данных, приведены ниже.

При определении средних цен предложений использовался достаточно «мягкий» метод аппроксимации «скользящее среднее по пяти точкам», позволяющий несколько сгладить всплески кривых и более адекватно выявить тренд.

|

Средние цены предложений в гривнах за квадратный метр |

||||||

|

Изменение за период |

||||||

|

Типы квартир |

июль 2016 |

месяц |

три месяца |

полгода |

год |

три года |

|

Все в Киеве |

27121 |

-0,7% |

-7,7% |

-14,5% |

-11,6% |

100,2% |

|

Гостинки |

23398 |

-0,5% |

-6,3% |

-13,0% |

-10,4% |

71,3% |

|

Однокомнатные |

25088 |

-0,7% |

-5,2% |

-12,9% |

-8,0% |

85,9% |

|

Двухкомнатные раздельные |

27613 |

-1,0% |

-8,4% |

-14,6% |

-12,3% |

98,1% |

|

Трехкомнатные раздельные |

27180 |

-1,4% |

-10,4% |

-18,1% |

-13,8% |

95,3% |

|

Четырехкомнатные раздельные |

39528 |

-1,4% |

-16,2% |

-18,2% |

-4,9% |

130,7% |

|

Средние цены предложений в долларах за квадратный метр |

||||||

|

Изменение за период |

||||||

|

Типы квартир |

июль 2016 |

месяц |

три месяца |

полгода |

год |

три года |

|

Все в Киеве |

1091 |

-0,4% |

-4,7% |

-9,2% |

-15,7% |

-35,6% |

|

Гостинки |

941 |

-0,1% |

-3,3% |

-7,6% |

-14,5% |

-44,9% |

|

Однокомнатные |

1009 |

-0,3% |

-2,1% |

-7,4% |

-12,3% |

-40,2% |

|

Двухкомнатные раздельные |

1111 |

-0,6% |

-5,4% |

-9,2% |

-16,3% |

-36,3% |

|

Трехкомнатные раздельные |

1094 |

-0,9% |

-7,4% |

-12,8% |

-17,8% |

-37,2% |

|

Четырехкомнатные раздельные |

1590 |

-1,0% |

-13,4% |

-13,0% |

-10,3% |

-25,8% |

Графики изменения средних цен предложений 20% наиболее дешевых квартир в массовых сегментах на вторичном рынка жилья.

График №1. Статистика цен предложений (в долларах) 20% наиболее дешевых квартир по всему городу (синяя кривая), в новых домах (зеленая кривая) и возле метро (красная кривая)

В долларах средние цены 20% наиболее дешевых квартир:

– по всему городу за месяц не изменились, за последние три месяца снизились на 6,7%, за последнее полугодие снизились на 12,2%, за год снизились на 21,1%;

– в новых домах за месяц снизились на 0,7%, за последние три месяца снизились на 6,8%, за последнее полугодие снизились на 13,4%, за год снизились на 25,1%;

– в квартирах возле метро за месяц снизились на 0,6%, за последние три месяца снизились на 12,8%, за последнее полугодие снизились на 15,9%, за год снизились на 21,3%.

График №2. Статистика цен предложений (в долларах) 20% наиболее дешевых однокомнатных квартир в сегменте «старый кирпич».

Синяя кривая – в Голосеевсом районе

Зеленая кривая – в Печерском районе

Красная кривая – в Шевченковском районе

В долларах средние цены 20% наиболее дешевых однокомнатных квартир в сегменте «старый кирпич»:

– в Голосеевском районе за месяц снизились на 2,4%, за последние три месяца снизились на 0,7%,

– в Печерском районе за месяц выросли на 3,3%, за последние три месяца снизились на 3,5%

– в Шевченковском районе за месяц выросли на 3,3%, за последние три месяца выросли на 0,4%,

График №3. Статистика цен предложений (в долларах) 20% наиболее дешевых однокомнатных квартир в сегменте «старый кирпич».

Синяя кривая – в Дарницком районе

Зеленая кривая – в Днепровском районе

Красная кривая – в Святошинском районе

В долларах средние цены 20% наиболее дешевых однокомнатных квартир в сегменте «старый кирпич»:

– в Дарницком районе за месяц выросли на 1,1%, за последние три месяца снизились на 10,6%,

– в Днепровском районе за месяц выросли на 1,8%, за последние три месяца снизились на 8,6%

– в Святошинском районе за месяц выросли на 1,6%, за последние три месяца снизились на 5,0%,

График №4. Статистика цен предложений (в долларах) 20% наиболее дешевых двухкомнатных отдельных квартир в сегменте «старый кирпич».

Синяя кривая – в Голосеевсом районе

Зеленая кривая – в Печерском районе

Красная кривая – в Шевченковском районе

В долларах средние цены 20% наиболее дешевых двухкомнатных отдельных квартир в сегменте «старый кирпич»:

– в Голосеевском районе за месяц выросли на 8,0%, за последние три месяца выросли на 8,0%,

– в Печерском районе за месяц выросли на 1,0%, за последние три месяца снизились на 5,5%

– в Шевченковском районе за месяц выросли на 5,4%, за последние три месяца выросли на 8,0%,

График №5. Статистика цен предложений (в долларах) 20% наиболее дешевых двухкомнатных отдельных квартир в сегменте «старый кирпич».

Синяя кривая – в Дарницком районе

Зеленая кривая – в Днепровском районе

Красная кривая – в Святошинском районе

В долларах средние цены 20% наиболее дешевых двухкомнатных отдельных квартир в сегменте «старый кирпич»:

– в Дарницком районе за месяц выросли на 1,1%, за последние три месяца снизились на 5,3%,

– в Днепровском районе за месяц снизились на 6,9%, за последние три месяца снизились на 10,7%

– в Святошинском районе за месяц снизились на 6,1%, за последние три месяца снизились на 6,7%,

Как видно на графиках , в июле 2016 года наблюдались различные тренды изменений средних цен предложений 20% наиболее дешевых (в своих сегментах) квартир.

Например, в Голосеевском районе наиболее дешевые однокомнатные старые кирпичные хрущевки подешевели на 2,4%, а двухкомнатные подорожали на 8,0%. Анализ конкретных предложений показал, что основная причина подобных расхождений – изменение состава предложений. Дело в том, что в списки наиболее дешевых 20% предложений нередко попадают не более 10-20 квартир. Статистика на подобных малых выборках работает плохо (слишком велика погрешность). Изменение всего нескольких предложений может существенно изменить среднюю цену выборки.

Тем не менее, подобная статистика полезна, поскольку позволяет в первом приближении определить текущий уровень цен продаж в сегментах массового «социального жилья». К тому же есть несколько способов повышения достоверности статистических обобщений на малых выборках. В их основе использование методов аппроксимации, а также введение ограничений изменения состава конкретной выборки.

Методы аппроксимации (а их достаточно много) позволяют сгладить статистические кривые за счет учета предыстории.

Что же касается фиксации объектов наблюдаемой выборки, то это метод (пусть и в упрощенном виде) широко используется участниками рынка, и позволяет принимать взвешенные решения на основе наблюдений за предысториями продаж аналогичных объектов.

Индекс недоступности жилья в Киеве в июле 2016 года составлял 19,1. То есть человеку, зарплата которого близка к средней по Киеву 8316 грн (усредненный показатель средней заработной платы резюме и вакансий по данным work.ua), должен работать примерно 19 лет, ничего не тратя, чтобы приобрести квартиру площадью 70 кв. м.

Прогноз на август и ближайшее будущее

Полагаем, что в августе тенденции на рынке недвижимости существенно не изменятся. Средние цены предложений в основных сегментах рынка будут плавно снижаться, уровень деловой активности будет по-прежнему низким.

Продавцы и покупатели будут ждать прихода осени, когда рынок недвижимости традиционно оживает. При этом ждут они не столько самого оживления (зачастую оно бывает весьма непродолжительным), сколько новых рыночных тенденций.

Вполне возможно, что новые тенденции проявятся именно в сентябре, когда на рынок недвижимости вернутся из отпусков многие продавцы и покупатели. Но, скорее всего, они проявятся несколько позже с приходом холодов и началом отопительного сезона. И тогда, скорее всего, нас ждет кризис неплатежей и заметное ускорение темпов снижения цен на недвижимость.

Автор: Владимир Коломейко , аналитик Domik.ua

Источник: domik.ua